世界黄金协会的最新报告揭示了二季度中国市场在黄金领域的鲜明对比。具体而言,金饰需求显著降温,仅为86吨,环比骤降53%,反映出消费者在面对金价持续走高时的谨慎态度。然而,与此形成鲜明对比的是,中国市场的黄金交易所买卖基金(ETF)却迎来了前所未有的热潮,累计资金净流入高达约140亿元,这一数字刷新了历史记录,彰显了投资者对黄金价格上涨趋势的强烈信心与追捧。

金价持续攀升,年内涨幅已累计达到22%,稳居2024年投资领域收益前列。特别是自8月16日现货黄金首次突破2500美元/盎司大关以来,金价持续攀升,COMEX黄金期货更是在8月20日达到2561.70美元/盎司的新高,年内已第30次刷新历史记录。这一背景下,黄金市场呈现出了两种截然不同的反应模式:一部分消费者因金价高企而犹豫不决,考虑是否陷入“奢侈消费”的陷阱;另一部分投资者则趁机加码,期望能在黄金的“牛市盛宴”中分得一杯羹。

尤为值得注意的是,这种分化在中国市场表现尤为突出。二季度,中国金饰销量较过去十年平均水平显著下滑近四成,即便在传统金饰销售旺季如劳动节期间,销量也未能实现预期增长。世界黄金协会指出,金价飙升、经济增速放缓以及消费者消费观念的审慎,共同构成了当前金饰销售疲软的主要原因。尽管如此,黄金投资的热度依旧不减,ETF市场的强劲表现便是最佳例证。

在投资领域中,中国的银行业理财产品、面向养老目标的公募基金FOF以及私募基金正积极调整策略,将黄金纳入其投资组合之中,甚至创新推出融合黄金元素的综合型产品。众多金融机构在产品设计时,已将黄金的配置比例设定为投资组合中的关键一环,这一比例普遍介于5%至10%之间,市场因此赋予了这些产品一个形象生动的称谓——“黄金+”策略。黄金以其与股市、债市等传统资产类别较低的关联性,以及当前展现出的较高收益率优势,成为了投资组合中不可或缺的多元化工具。

尽管当前金价处于高位,但众多投资机构仍持乐观态度,认为投资黄金正当其时。牛津经济研究院的预测进一步强化了这一观点,其分析指出,一枚在巴黎奥运会上价值1027美元的金牌,在未来四年后的洛杉矶奥运会及八年后的布里斯班奥运会上,其价值有望分别增长至1136美元和1612美元,预示着黄金的长期增值潜力。此外,该机构还预测,到2025年,国际金价可能会攀升至2700美元/盎司的新高,这一预期主要基于美联储即将步入降息周期、美国面临的金融制裁与主权债务风险加剧,以及全球地缘政治局势的持续波动等多重因素的综合考量。

当国际金价攀升至2500美元/盎司的里程碑时,关于投资者此刻加入市场是否为时已晚的疑问,众多投资银行给出了积极的回应:“时机或许尚存。”

展望未来,特别是至2025年,市场普遍预期国际金价有望进一步攀升至2700美元/盎司。这一乐观预测背后,有多重因素支撑:首先,全球各国央行对美国可能采取的金融制裁及其主权债务状况表达了深切忧虑,这种不确定性为黄金作为避险资产提供了坚实的支撑;其次,美联储降息预期的升温,有望吸引西方资本回流至黄金市场,寻求更为稳定的投资回报;再者,黄金在投资组合中扮演着至关重要的对冲角色,能够有效平衡或抵御关税波动、美联储政策变动风险、债务问题以及地缘政治紧张局势等外部冲击。

具体到短期预测,摩根士丹利更是明确指出,在即将到来的四季度,国际金价有望触及2650美元/盎司的新高,进一步印证了当前及未来一段时间内黄金市场的强劲势头。

关于黄金的消费市场,世界黄金协会预测,与第二季度相比,下半年中国市场的金饰需求有望迎来温和增长,但增长幅度将紧密依赖于未来经济发展的态势。若金价波动趋于平稳,其对金饰需求的压制或将减轻,加之四季度季节性因素的助力,有望进一步促进金饰消费。然而,金饰行业的整合过程可能会缩减上游对实物黄金及制造环节的需求。此外,消费者情绪成为推动该行业持续增长的核心要素,若中国经济展现强劲增长势头,并伴随有提振消费的新政策出台,金饰需求有望迎来积极改善。

展望黄金价格走势,从需求端分析,尽管高昂的价格会暂时抑制部分消费需求,但投资需求的强劲以及全球央行购金热潮的持续,为金价构筑了坚实的支撑。新兴市场对黄金的渴求不容忽视,同时,西方投资者的角色同样关键,尤其是在降息预期下,欧美投资者重返黄金市场的可能性显著增加。黄金作为非生息资产,在美债利率下行环境中,其相对于现金、债券等生息资产的吸引力显著增强。芝加哥商品交易所的Fed Watch工具数据表明,市场对美联储9月降息的预期极为强烈,几乎视为定局。

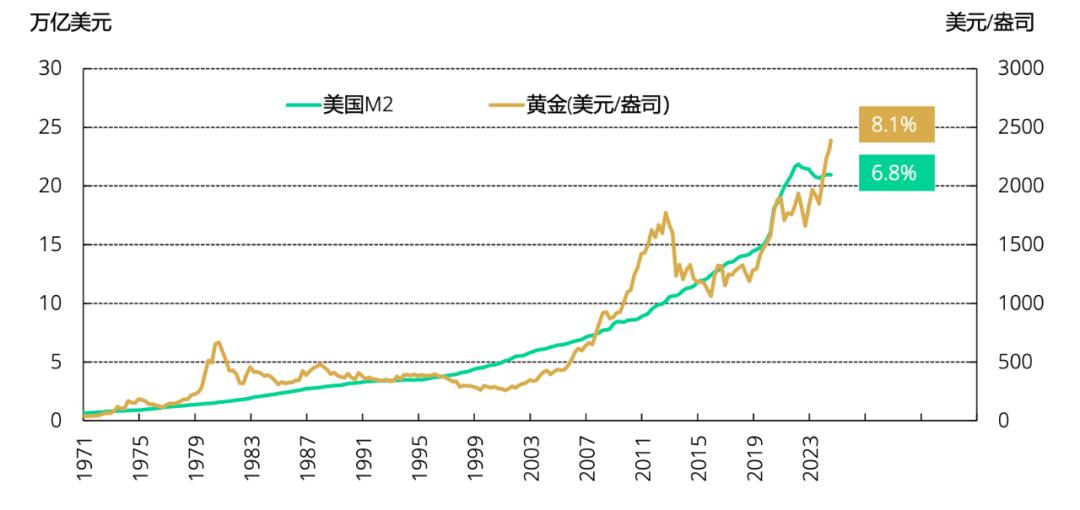

然而,值得注意的是,尽管美联储即将步入降息周期,但鉴于当前的通胀压力及美国经济的潜在增长动力,未来美国的利率水平预计仍将保持在3%以上的高位。目前,美国2年期国债的收益率已维持在4%以上。自2022年起,全球央行加速增持黄金,成为推动金价上扬的重要因素之一,但近期这一趋势有所放缓,例如中国人民银行已连续数月暂停购金行动。

从长远视角审视,全球央行,尤其是新兴市场国家的黄金购买热潮预计将持续不减。除了新加坡外,当前积极购金的央行均归属于新兴市场阵营,此举旨在通过增持黄金来丰富并增强其外汇储备的多元化配置。数据显示,新兴市场央行的外汇储备中,黄金平均占比约为8%,相比之下,发达市场央行的这一比例则高达约23%,显示出新兴市场在黄金配置上的增长空间。

世界黄金协会的最新报告揭示了一个显著趋势:众多央行已计划在未来一年内扩大黄金储备规模,这一比例达到了自2018年该机构开始相关调查以来的历史峰值。推动这一增仓潮的主要因素包括:寻求长期资产保值、对冲通货膨胀风险、以及在危机时期确保资产的安全与表现,同时也是为了实现更加高效和稳健的投资组合多元化策略。

反观黄金市场供需两端,供应侧的灵活性相对有限。金矿开采作为黄金供应的主要来源,其产量占据了总供应量的三分之二以上,且长期以来保持着较为稳定的态势。尽管预计在2024至2025年间,随着部分新矿的投产,产量可能会有1%至2%的小幅增长,但自2018年产量达到峰值后,受项目寻找、审批、建设和融资难度加大的影响,全球黄金产量已趋于稳定状态。

另一方面,再生金(即回收的旧金饰等)在黄金供应体系中扮演着日益重要的角色,成为推动供应量增长的主要动力。随着金价的不断攀升,更多的旧金饰被重新投入市场,预计未来黄金总供应量将以每年较低的个位数百分比稳步增长。

以上内容仅为参考观点,不作为投资建议。投资有风险,入市需谨慎。